コラム

社員旅行は経費として計上できる?条件について分かりやすく解説

社員旅行とは、企業が社員や関係者を労うための旅行のことです。通常、社員旅行にかかる費用のうち企業側が負担している分は、福利厚生費として経費に計上できます。しかし、一定の条件を満たしていない場合、社員旅行の費用が給与所得や交際費とみなされ経費にできない可能性があります。基準について知らずに社員旅行を行うと、確定申告の際に経費として申請できず、会社の負担が大きくなる恐れがあるため注意しましょう。

当記事では、社員旅行費用を経費として計上する条件や、社員旅行と研修旅行などの違いについて詳しく解説します。社員旅行を開催したいと考えている方は、ぜひこの記事を参考にしてください。

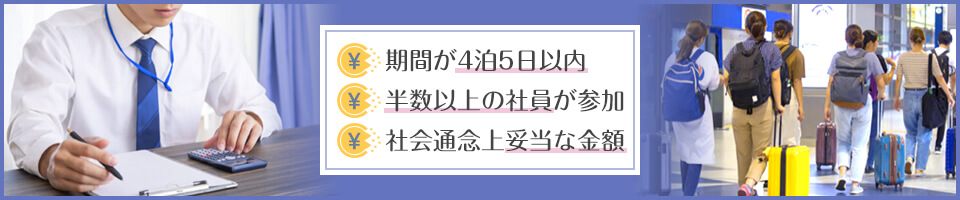

1.社員旅行の支出を経費として計上するための3条件

国税庁は、社会通念上一般的におこなわれている社員旅行と認められているもので、一定の条件を満たすものであれば経費として計上してもよいとしています。

出典:国税庁「No.2603 従業員レクリエーション旅行や研修旅行」

以下では、国税庁の定める各条件について1つずつ紹介します。

社員旅行の費用を企業として負担するだけでなく、課税もされないよう注意して従業員のための旅行計画を立てましょう。

1-1.期間が4泊5日以内である

社員旅行を福利厚生費用として計上する際、社員旅行の期間が4泊5日以内であることが条件となっています。この日数内であれば、原則として課税されません。

海外旅行の場合は、外国での滞在日数が4泊5日以内であればよいため、機中泊が1泊ある4泊6日旅行の場合も経費として計上することが可能です。ただし、機中泊が含まれても現地滞在日数が4泊5日を超えてはなりません。

社員旅行の日程が4泊5日以内に収まっていると証明するには、客観的に旅行の内容を証明できるものを保存しておく必要があります。税務調査を受けたときに問題にならないよう、旅程表を保存しておくとよいでしょう。

1-2.職場の50%以上が参加している

社員旅行を福利厚生費用として計上するためには、職場にいる従業員の半分以上が参加している必要があります。この参加率の計算には、パートやアルバイトの方も含まれる点に注意が必要です。

社員旅行は全従業員の福利厚生の1つとして扱われ、特定の社員だけが参加する場合は社員旅行と認められないという点を押さえておきましょう。

ただし、社会通念上一般に行われている社員レクリエーション旅行と認められる範囲であり、かつ参加者割合が50%以下になる場合は経費として認められることがあります。例えば、国税庁のWebサイトには、全従業員に3泊4日の社員旅行を呼び掛けたにもかかわらず、従業員の都合などが理由で参加者が38%になったケースが挙げられています。

この場合、予算や期間が一般的な社員旅行と言える範囲であり、税法上の「少額不追求の趣旨」を逸脱しないものと言えるため、経費として申請可能です。

1-3.社会通念上一般的な旅行プランである

社員旅行にかかる金額も条件の1つです。一般的に受け入れられる旅行内容ではなく、過度に贅沢である旅行プランの場合、経費として計上できない場合があります。

例えば、1人あたり24万1,300円の費用をかけて社員旅行を行い、全額を会社側が負担したケースでは、経費と認められませんでした。裁判の際には会社側の負担金額が大きかった点も争点になったことから、会社側の負担金額を10万円程度に抑えるのが望ましいとされます。

出典:国税不服裁判所「(平22.12.17裁決)公表裁決事例等の紹介」

注意すべき点として、社員旅行の費用の総額を10万円以内に収める必要はありません。会社負担金額が10万円以内、かつ4泊5日以内の旅行であれば、社員1人あたりの負担金額が25万円の旅行を行っても問題ないと国税庁は例示しています。

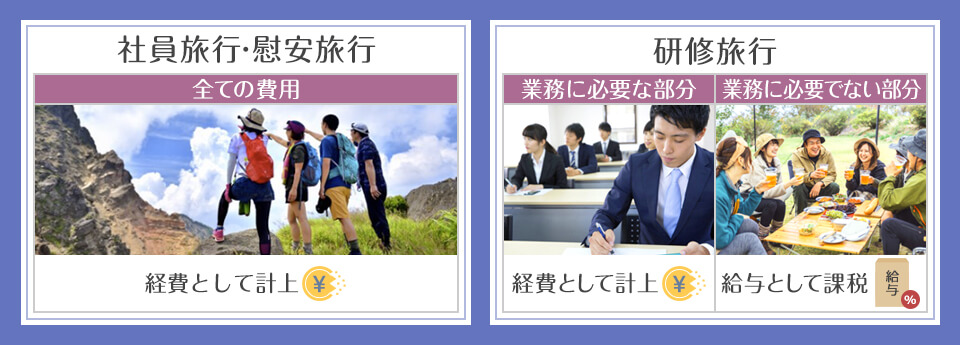

2.税務上の社員旅行・慰安旅行・研修旅行の違い

社員旅行と同様に、会社側が先導して行う旅行には慰安旅行や研修旅行があります。このうち、国税庁の判断においては、レクリエーションを目的とした社員旅行や慰安旅行は同じものとして扱われます。しかし、研修旅行は、少々異なる処理が必要です。

レクリエーションを目的としない研修旅行の場合は期間や参加者人数、費用の3条件の対象になりません。かつ、費用のうち、会社の業務のために直接必要な部分は経費として計上可能です。しかし、直接必要でない部分がある場合は、旅行参加者の給与として課税されます。

旅行のプランを見直し、直接必要でない部分があるかどうか、下記のような旅行でないか確認するようにしましょう。

【会社の業務を行うために、原則直接必要ではない社員研修旅行の例】

- 主に観光旅行を目的とした団体旅行で、同業者団体が主催しているもの

- 団体旅行のうち、主催が旅行斡旋業者などであるもの

- 海外における研修旅行で、観光渡航の許可をもらった上で行うもの

3.社員旅行の支出のうち経費にならないパターン

ただし、社員旅行の期間や金額が福利厚生費用として認められる条件を守っていても、社員旅行の支出を福利厚生費用として計上できない場合があります。経費として計上するために、以下のようなパターンになっていないかチェックしておくのが大切です。

3-1.一部の社員だけが参加している

会社役員や成績優秀者など、特定の社員だけを対象者とした旅行は福利厚生として認められません。これは、社員旅行の目的が、従業員の慰安であることから逸脱するためで、国税庁のサイトにおいても明確に記載されています。

ただし、支店や部、工場といった単位で社員旅行する場合は問題ありません。

また、社長1人、もしくは役員しか従業員がいない会社の場合、役員は福利厚生を受け取る側でなく提供する側になるため、旅行の費用を福利厚生費として計上できません。

【旅行タイプ例】

・A株式会社で社員旅行を開催し、パート・アルバイトを含めた全従業員のうち80%が参加した

→福利厚生として認められる

・B支店で成績優秀者のみを対象とした社員旅行を行った

→福利厚生として認められない

・C支店で、支店で働く従業員を対象に社員旅行を行い、過半数が参加した。ほか支店の従業員はこの社員旅行に参加していない。

→福利厚生として認められる

・D株式会社の社長が、個人事業主から法人成りしたお祝いに個人的な旅行をした

→福利厚生として認められない

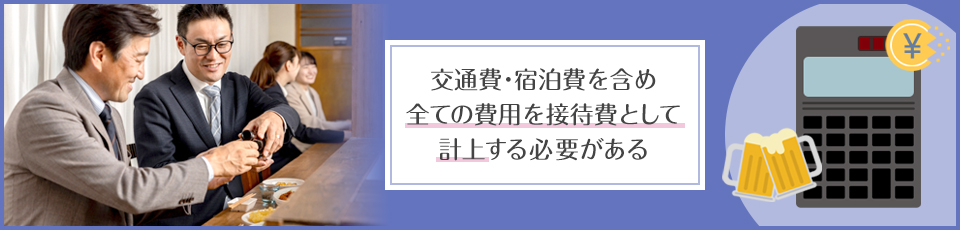

3-2.取引先を接待する目的でおこなっている

社員旅行に取引先が同伴するといった、取引先を接待する目的で旅行をする場合は、福利厚生費用として計上することができません。取引先を接待する目的の旅行は、接待旅行として認識され、その費用は「交際費」として扱われます。

また、社員旅行と接待旅行を兼用した場合、その旅行全体が接待とみなされるため、交通費や宿泊費などのすべての費用を接待費として計上する必要があります。交際費の場合、一部費用が損金として計上できない可能性もあります。

3-3.従業員の家族が参加している

従業員の家族が参加している場合、社員の家族分は福利厚生費用として計上できません。過去の裁判にて、「社会通念上一般的に行われている福利厚生行事とは認められない」とされています。

出典:国税不服裁判所「(平10.6.30裁決、裁決事例集No.55 248頁)」

また、この場合は家族の参加費用を支払ってもらう際に、振り込みや領収書発行など形に残す必要があります。くわえて、家族旅行ではなく社員旅行であるとみなされるためには、以下の条件が求められる点に注意しましょう。

- 家族同伴の場合、付き添う家族の参加費用は当該従業員がすべて負担する

- 付き添う家族は社員旅行の自由行動を除く全行程に参加する必要がある

ただし、社員旅行に参加する従業員が障害などを抱えており、旅行先でも家族が連れ添って介助が必要な場合は例外的に経費と認められる可能性もあります。この場合はケースバイケースで判断が変わるため、専門家に相談するのが望ましいと言えます。

また、家族経営の企業の場合、社員の慰労という社員旅行の目的が達成されていると判断しにくいことから、社員旅行を経費計上するのは難しいという判断が一般的です。

3-4.不参加の社員に旅費分を支給している

自己都合による不参加の社員から、社員旅行の旅費分を金銭として支払ってほしいと依頼された場合は断らなければなりません。支払った場合、その社員への支払い額は給与として課税対象となります。

また、上記の支給を行うと、社員旅行自体が福利厚生費用として計上ができなくなり、参加者従業員全員に金額分が給与所得として課税されます。不参加者へ旅費分の支給はしないという体制をとりましょう。

まとめ

社員旅行を経費として計上するためには、旅行期間が4泊5日以内、参加率が全従業員の50%以上、会社負担額が社会通念上一般的、という条件を守る必要があります。税務上は慰安旅行も社員旅行と同じ扱いがされますが、研修旅行の場合はこれらの条件を満たす必要はありません。ただし、研修旅行は会社の業務上必要とみなされるところを除き、経費計上できない点に注意しましょう。

さらに、会社役員といった一部社員のみの参加や接待目的の旅行、不参加社員への旅費の支給なども、社員旅行が福利厚生として認められなくなる原因となります。条件を理解した上で、経費として計上できる範囲で社員旅行を計画してください。