コラム

キャッシュフロー計算書を間接法で作る方法|直接法との違いも解説

キャッシュフロー計算書(C/F)は財務三表の1つであり、経営活動における資金の流れ(キャッシュフロー)を可視化する重要な書類です。書き方には直接法と間接法がありますが、それぞれメリットとデメリットがあるため、特徴を知った上でどちらかを選んで制作するのが大切です。

この記事ではキャッシュフロー計算書の書き方の中でも、国内企業で一般的に使われる間接法による作り方を解説します。また、間接法と直接法のどちらが自社に合っているのか気になる方に向けて、間接法と直接法の違いについても紹介します。

1.キャッシュフロー計算書とは

キャッシュフロー計算書(C/F)は財務諸表の1つであり、一定期間内にどれだけ現金が動いたかを知るために作成されます。

損益計算書(P/L)や貸借対照表(B/S)と異なり、すべての会社や個人事業主にキャッシュフロー計算書の作成が義務付けられているわけではありません。しかし、財務状況をより詳しく把握したいときはキャッシュフロー計算書が役立ちます。

キャッシュフロー計算書は、黒字倒産などのトラブル予防にも有効です。黒字倒産とは、帳簿上では利益が出ているものの多額の負債などによって資金繰りが悪化し倒産することを指します。キャッシュフロー計算書を活用してキャッシュフローを良好に保てば、黒字倒産を未然に防げる上、もし経営が赤字に陥ってもすぐ倒産するリスクを軽減できます。

2.キャッシュフロー計算書の「間接法」と「直接法」の違い

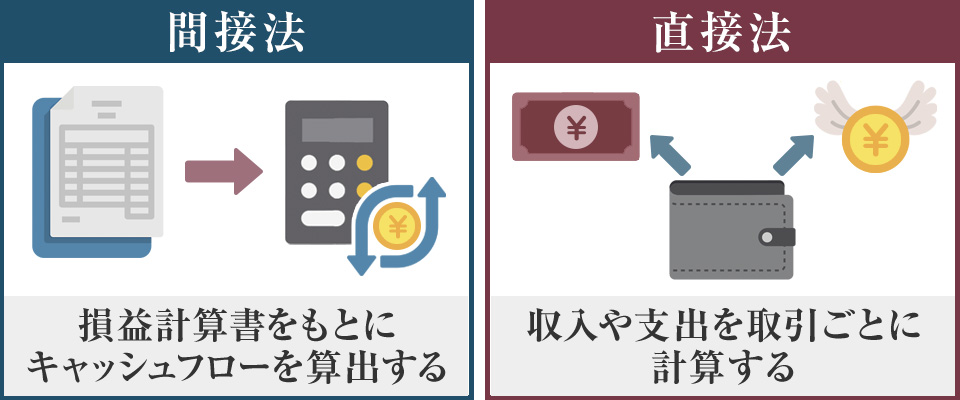

キャッシュフロー計算書は、作成方法によって間接法と直接法の2種類に分かれます。それぞれのおもな特徴は、次の通りです。

| 間接法 | 直接法 | |

|---|---|---|

| 作り方 | 損益計算書の税引前当期純利益からキャッシュに関する動きを算出する | 主要な収入・支出項目ごとにキャッシュの出入りを集計する |

| メリット |

|

|

| デメリット |

|

|

日本の会計基準では間接法と直接法のどちらを採用してもよいとされており、実際にどちらの方法が適しているかは会社の状況によってさまざまです。次に、間接法と直接法のおもな違いについて解説します。

2-1.間接法

現在多くの国内企業で採用されている間接法は、法人税などを控除する前の純利益から調整項目を加減してキャッシュフローを算出する方法です。損益計算書と貸借対照表があれば作成できる間接法は、作成にそれほど手間がかかりません。また、作成業務をアウトソーシングしやすいことも間接法の特徴です。

間接法は「どの商品をいくらで仕入れたか」「経費に占める人件費の割合」といった細かい項目の把握には不向きなものの、簡単に作成できるという点では直接法に勝ります。キャッシュフロー計算表の作成義務がない非上場企業や、起業から日が浅く経理の知識が少ない個人事業主などには間接法がおすすめです。

2-2.直接法

直接法は、主要な取引ごとにキャッシュフローを算出する方法です。営業収入や原材料の仕入といった詳細な収支を把握できる直接法は、国際会計基準(IFRS)でも推奨されています。キャッシュフロー計算書の作成義務がある上場企業などでは、今後直接法へ統一するほうがよいという意見もあります。

一方、取引ごとに作成するため、間接法と比べて手間やコストがかかることが直接法のデメリットです。さらに直接法の場合は損益計算書や貸借対照表に記載されないデータも必要であり、作成をアウトソーシングしにくい点にも要注意です。

とは言え、多少手間をかけてでもキャッシュフローの実態を明確化したい場合などは直接法によるキャッシュフロー計算書が役立ちます。また、税務署への提出書類などでない限り数円レベルの誤差はほとんど問題視されません。そのため、提出用として間接法、社内資料として直接法というふうに使い分けてもよいでしょう。

3.間接法によるキャッシュフロー計算書の作り方

次の表は、間接法によるキャッシュフロー計算書の中でも特によく用いられる書き方の一例です。

【キャッシュフロー計算書のサンプル】

| 営業活動によるキャッシュフロー(1) | 当期純利益(+)損失 |

|---|---|

| 減価償却費など非資金費用(+) | |

| 売上債権増加(-)減少(+)額 | |

| 棚卸資産増加(-)減少(+)額 | |

| その他資産増加(+)減少額(-)額 | |

| 購入債務増加(+)減少額(-)額 | |

| その他債務増加(+)減少額(-)額 | |

| 投資活動によるキャッシュフロー(2) | 固定資産の増加(-)減少(+)額 |

| 有価証券の増加(+)減少(-)額 | |

| フリーキャッシュフロー | (1)+(2) |

| 財務活動によるキャッシュフロー(3) | 短期借入金増加(+)減少(-)額 |

| 長期借入金増加(+)減少(-)額 | |

| 増資(+)、自社株買い(-)など | |

| 配当金支払(-) | |

| キャッシュの増減額(4) | (1)+(2)+(3) |

| キャッシュの期首残高(5) | |

| キャッシュの期末残高 | (4)+(5) |

出典:中小企業基盤整備機構「キャッシュフロー計算書の見方と活用方法について教えてください。」

直接法と間接法で大きく差が出るのは、営業活動によるキャッシュフローの作り方です。次に、間接法によるキャッシュフロー計算書の作り方について解説します。

3-1.損益計算書より税引前当期純利益を参照する

まず損益計算書で税引前当期純利益の金額を確認し、キャッシュフロー計算書の「税金等調整前当期純利益」の項目に転記します。間接法では、この税金等調整前当期純利益から余分な項目や足りない項目を差し引きして当期のキャッシュ残高を算出します。

3-2.非資金損益項目を調整する

キャッシュの増減を伴わない収益および費用を、非資金損益と呼びます。非資金損益の項目として特に有名なものは、次の通りです。

・減価償却費

減価償却費は、建物や社用車などのように長期間使用する資産の費用を耐用期間に応じて分割計上するための科目です。実際にキャッシュが出て行っているわけではないことから、キャッシュフロー計算書上では減価償却費を加算します。

・貸倒引当金

貸倒引当金は、取引先が倒産し売掛金を回収できなくなった場合や予定外の損失があった場合などのリスクヘッジとしてあらかじめ損失額を計上するための科目です。貸倒引当金が前期から増加していれば加算、減少していれば減算します。

これらのほかに、のれん償却額や持分法による投資損益なども非資金損益に分類されます。

3-3.営業外損益・特別損益を調整する

本業以外の活動によって経常的に生じる収益や費用を、営業外損益と呼びます。おもな営業外損益は、利息の支払いや保有している株式の評価額変動に伴う利益または損失などです。また、会社設立や新事業展開などのための準備費用も営業外損益に含まれます。

一方、特別損益は例外的な出来事によって発生する臨時的な利益や損失です。例えば自然災害や火災などによって発生する損失が特別損失、災害復旧のために受け取った補助金などが特別利益にあたります。このほか、固定資産売却や前期損益のミスの修正に伴って発生する損益なども特別損益です。

本業以外によって生じた損益を除外して本業による損益を把握するため、損益計算書に営業外損益や特別損益が計上されている場合は加減調整します。

3-4.営業活動によるキャッシュの項目を調整する

損益計算書の売上高や売上原価から実際にキャッシュが動いていない項目を加減調整して、営業活動によるキャッシュフローを算出します。

・売上債権

売上債権は商品を提供し終えた時点で発生する債権であり、おもな項目は売掛金と受取手形です。現金払いが多い小売業などを除く多くの業種では、掛取引が成立した段階では売掛金として計上します。また、売掛金回収の際にキャッシュの代わりとして受取手形を用いることもしばしばです。売掛債権が増えている場合はまだキャッシュを回収できていないため減算、減っている場合はすでにキャッシュを回収したため加算して調整します。

・棚卸資産

棚卸資産は、製品の原材料や商品などの在庫です。また、自社で使う消耗品や未使用の切手類なども棚卸資産にあたります。売上債権と同様に棚卸資産が増えていれば減算、減っていれば加算して調整します。

・仕入債務

仕入債務は、自社で販売する商品や製品の原材料の仕入れ代金をまだ支払っていないときに発生する債務です。売掛金と同じく掛取引が成立した段階では買掛金として、キャッシュの代わりに手形で支払った場合は支払手形として計上します。仕入債務が増えている場合はまだキャッシュが出て行っていないため加算、減っている場合はすでにキャッシュが出て行ったため減算して調整します。

営業活動によるキャッシュフローに投資活動によるキャッシュフローを足して得られた金額がフリーキャッシュフロー(FCF)、つまり会社が自由に使えるキャッシュです。財務活動によるキャッシュフローをフリーキャッシュフローに足すとキャッシュの増減額が、キャッシュの増減額に期首残高を足すと期末残高が分かります。

まとめ

キャッシュフロー計算書は、一定期間内にどの程度現金が動いたのかを把握するために作られる財務諸表です。損益計算書の税引き前当期純利益からキャッシュフローを算出する「間接法」と、主要な収支項目ごとにキャッシュの動きを計算する「直接法」の2つの書き方があります。

間接法は作成が容易で、アウトソーシングもしやすいため、国内企業でよく使われています。対して、直接法はより詳しくキャッシュフローを把握できる一方で作業に手間がかかる点がデメリットです。非上場企業や個人事業主は間接法で作成し、上場企業は直接法で作成するなど、企業規模やリソースに応じてどちらの書き方を選ぶか決めるとよいでしょう。