コラム

短期前払費用の特例とは?基本となる要件や実務上の注意点を解説

短期前払費用の特例とは、企業が支払う前払費用のうち、支払日から1年以内に労働やサービスを受ける部分について、全額を損金算入できるという会計上のルールです。法人税の節税効果が得られ、事務負担の軽減にもつながるため、多くの企業にとって魅力的な選択肢となっています。

この記事では、短期前払費用の基本から特例の適用条件、実務上の注意点まで解説します。適切な税務処理をしたい方、節税の方法を知りたい方は、ぜひこの記事を参考にしてください。

1. 短期前払費用の基本

そもそも前払費用とは、企業が労働やサービスを受けるために支払った費用のうち、支払った事業年度内には提供を受けていない部分にかかる費用です。具体的には、家賃や保険料として支払った費用のうち、翌事業年度分のサービスに対する支払い部分を指します。

なお税務上、労働やサービスについては「役務」と呼ぶことから、この記事でも労働やサービスについて以降では役務と記載します。

企業の会計処理において、前払費用は会社の資産として計上するのが原則です。ただし、前払費用の中でも支払日から1年以内に役務を受ける分は「短期前払費用」にあたり、全額損金計上することが可能です。

出典:国税庁「No.5380 短期前払費用として損金算入ができる場合」

短期前払費用は損金に算入することで課税対象額を減らせるため、企業の節税対策に役立ちます。

2. 短期前払費用の特例とは

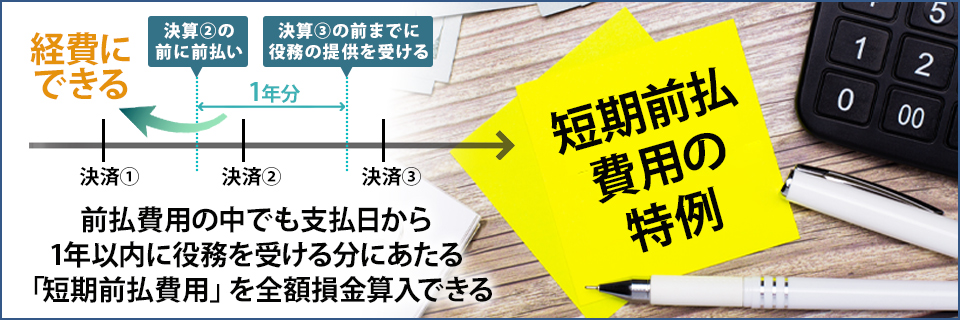

短期前払費用の特例とは、前払費用の中でも支払日から1年以内に役務を受ける分にあたる「短期前払費用」を全額損金算入できるという特例です。

ここでは、短期前払費用の特例について、適用範囲や適用期間、メリットなどを詳しく解説します。

2-1. 短期前払費用の特例が適用される費用

短期前払費用の特例は、同一の役務の提供を継続的に受けるために支払った代金が対象です。

具体例は以下の通りです。

- 土地や建物の賃料

- システムのリース料

- 電子版雑誌の年間購読料

- 法人や従業員のための保険料

- 信用保証料

また、短期前払費用の特例の対象外となる費用として、以下のような例が挙げられます。

- テレビCMの広告料

- 展示会の出展料

- 従業員への前払給料

- 弁護士の顧問料

- 電子版以外の雑誌の年間購読料

役務ではなく、商品などの物を受け取る場合は短期前払費用の特例の対象外になるため、注意しましょう。

テレビCMの広告料や展示会の出展料は、継続的に役務を受けるための費用には当てはまりません。また、弁護士の顧問料は毎月の役務内容が同一ではないことから、特例の対象外となります。

雑誌の定期購読料については、電子版であれば「役務を継続的に受ける」とみなされますが、実体として雑誌がある場合は物の購入とみなされるため特例の対象外です。

2-2. 短期前払費用の特例が適用される期間

短期前払費用の特例が適用されるのは、支払日から1年以内に役務の提供を受けるものに対する支払いのみです。例として、3月決算の会社が2024年3月末に2024年4月~2025年3月までの1年分の家賃を支払った場合、費用の全額を2024年度3月期の損金に計上できます。

ただし、役務の提供期間については、1か月以内の乖離であれば柔軟に特例の適用が認められています。

例えば、2024年3月15日に2024年4月~2025年3月までの家賃を支払った場合、2025年3月16日以降は「支払日から1年以内」の要件に該当しません。しかし、提供期間が1か月以内に収まっているため、短期前払費用の特例を適用することが可能です。

また、以下のような例では短期前払費用の特例の対象外となるため注意が必要です。

- サービス開始の1か月以上前に費用を支払う場合

- 1年を超える分のサービス費用をまとめて前払いする場合

2024年2月に2024年4月~2025年3月までの1年分の家賃を支払った場合は、支払日がサービス提供より1か月以上前であることから特例の対象外となります。また、2024年3月末に2024年4月~2025年4月までの13か月分の家賃を支払う場合も、1年を超える分の費用をまとめて前払いしているため特例は適用されません。

特例の対象外となる前払費用は条件に当てはまらない一部分のみが否認されるわけではなく、支払い費用の全額について損金計上が認められないため注意しましょう。

2-3. 短期前払費用の特例を適用するメリット

短期前払費用のメリットは、節税効果があること、事務負担の軽減につながることです。

前払費用の会計処理は、費用支払い時点では会社の資産として計上し、実際にサービスの提供を受けた事業年度に損金とするのが通常です。しかし、短期前払費用の特例に当てはまる費用については、支払った事業年度に全額損金計上できます。

決算前に年間分の費用をまとめて支払っておけば全額を経費計上できるため、法人税などの節税効果を得られます。

また、前払費用ごとの損金算入時期を管理する必要もなくなることから、事務負担の軽減にもつながるのがメリットです。

3. 短期前払費用の特例の適用要件

短期前払費用の特例が適用される要件は、以下の3つです。

| 同一の役務を継続的に受けている |

|---|

| 短期前払費用の特例の対象となるのは、等質等量の役務に対する支払いに限られます。単発の役務はもちろん、継続的であっても毎月内容が変化する性質の役務に対する費用は特例の対象外です。また、役務の内容として物の引渡しを伴う場合は特例を適用できません。 |

| 支払いについての契約がある |

|---|

| 短期前払費用の特例は、支払いそのものが契約に基づいていることも要件の1つです。例えば、月払い契約を結んでいる家賃を1年分まとめて支払ったとしても、特例適用は認められないため注意しましょう。 |

| 重要性の原則の範囲内である |

|---|

| 重要性の原則とは、企業会計において重要性が乏しい項目については、手間を省くために簡易な処理を認めるという原則です。本来の前払金の処理を省いて全額損金計上できる短期前払費用の特例は、重要性の原則の範囲内で適用されるべきであると言えます。そのため、企業や売上の規模が大きい場合や、支払った金額が多額である場合には、重要性の原則を逸脱するとして特例の適用が認められないケースもあります。 |

4. 短期前払費用の仕訳例と実務上の注意点

企業が年払いの家賃をまとめて支払う事例において、通常の前払費用として処理するケースでは、支払い時・決算時・翌期首の3回に分けての処理が必要です。

3月決算の会社が3月末に翌事業年度の4月~翌年3月分の家賃をまとめて支払ったと仮定すると、前払費用として処理する際の仕訳例は以下のようになります。

・支払い時

| 借方 | 貸方 | ||

|---|---|---|---|

| 家賃 | 1,200,000 | 現金 | 1,320,000 |

| 消費税仮払 | 120,000 | ||

・決算時

| 借方 | 貸方 | ||

|---|---|---|---|

| 前払費用 | 1,320,000 | 家賃 | 1,200,000 |

| 消費税仮払 | 120,000 | ||

・翌期首

| 借方 | 貸方 | ||

|---|---|---|---|

| 家賃 | 1,200,000 | 前払費用 | 1,320,000 |

| 消費税仮払 | 120,000 | ||

前払費用は翌事業年度分のサービス費用の前払いであるため、決算時に「前払費用」としての振替処理が必要です。また、翌期首には改めて当期分の家賃として振り戻します。

対して、短期前払費用の特例を適用した場合は、以下のような仕訳となります。

・支払い時

| 借方 | 貸方 | ||

|---|---|---|---|

| 家賃 | 1,200,000 | 現金 | 1,320,000 |

| 消費税仮払 | 120,000 | ||

注意点として、何らかの理由により実際の支払いが決算月をまたいだ4月1日以降となってしまうと、短期前払費用の特例は適用されません。また、社宅の家賃については短期前払費用の特例の対象外となるため注意が必要です。

4-1. インボイス制度における短期前払費用の取り扱い

2023年10月のインボイス制度導入により、仕入額控除には原則としてインボイス(適格請求書)の保存が必要になりました。短期前払費用における消費税についても他の費用と同様に、仕入税額控除をとる際はインボイスの保存が求められます。

ただし、2023年10月より前に支出した短期前払費用は、インボイスなしで仕入額控除をとることが可能です。

まとめ

短期前払費用の特例は、適切に適用すれば節税や業務負担の軽減に役立ちます。しかし、適用要件を満たしていない場合や、対象外となる費用を誤って損金計上すると、のちの税務調査で否認されるリスクがあります。サービス提供期間が1年を超えていないか、物の引渡しを伴う契約ではないか、重要性の原則の範囲内にとどまっているか、といった点に注意しましょう。

また、ほかにも適用要件や対象となる費用には細かな制約があるため、税理士などの専門家のサポートを受けながら、適切な処理をするのが大切です。